在現今金融世界中,信用評分是一個極為關鍵的指標,影響著我們申請貸款、信用卡、甚至租房和找工作的方方面面。了解如何提升自己的信用評分,將對未來的理財計畫有著舉足輕重的影響。以下將從「拉聯徵」的概念開始,一步步帶您深入了解信用評分的關鍵要素,並提供改善分數的實用方法。

一、想辦信用卡、信貸遭拒絕?你需要好好認識聯徵報告與信用評分!

當銀行拒絕我們的貸款申請時,信用評分就像一面鏡子,反映出我們的財務狀況和信用歷史。但別擔心,提升信用評分並不是什麼太遙遠的事情。就讓我們先從了解「個人聯徵信用報告」開始,這是一個影響我們貸款申請的重要指標。

我們可以通過控制信用卡使用、避免貸款遲繳等方法來改善信用評分。踏上這條改善之路,不僅能夠實現我們的貸款目標,還能為未來的理財計劃打下堅實的基礎。

聯徵是什麼?個人信用報告介紹

個人聯徵信用報告,俗稱拉聯徵,是由各家銀行提供的信用資料彙整而成的報告。它包含了個人與金融機構往來的所有貸款、信用卡、票信等相關資訊。當您與銀行有財務往來時,銀行就會向聯徵中心查詢這份報告。因此,聯徵報告涵蓋了您的償還記錄、授信餘額變動、信用卡資訊等多個重要項目。

二、信用報告有哪些項目?認識信用報告的重要區塊

以下資訊都是銀行在審核貸款時的重要參考依據。通過了解信用報告中的這些重要項目,您可以更好地了解自己的信用狀況,並采取相應的措施來改善信用評分。信用報告主要分成以下幾個區塊:

1. 主債務

信用報告中的主債務部分是指您與金融機構之間的貸款紀錄。這包括所有與您名字有關聯的貸款,例如房屋貸款、汽車貸款、教育貸款等。在這個部分,您可以查看每一筆貸款的詳細資訊,包括貸款的金額、還款期限、每月應還款金額等。

2. 共同債務、保證債務

在信用報告中,共同債務和保證債務記錄了您可能與其他人共同申請貸款或擔保的情況。如果您曾經與他人一起申請貸款或擔保,這些信息將在此部分中顯示。共同債務和保證債務也會影響到您的信用評分,因為它們顯示了您的財務責任。

3. 信用卡資訊(K33)

信用卡資訊部分記錄了您所有信用卡的相關資訊,包括信用卡申請時提供的個人資料、信用額度、信用卡的開立日期、使用情況以及還款記錄。這些信息對於評估您的信用風險和信用評分都至關重要。

4. 授信餘額變動資訊(B05)

授信餘額變動資訊部分包含了您與金融機構之間最近5年的所有往來記錄,包括您的貸款授信餘額的變化情況。這些記錄反映了您的信用使用情況和信用活動,對於評估您的信用風險和信用評分都有著重要的影響。

三、聯徵信用分數怎麼評算?認識信用評分的要素

了解信用評分的要素至關重要,它直接影響著您的財務狀況和未來的金融交易。讓我們一起來探索聯徵信用分數的評算方式以及評分的關鍵要素。

1. 信用評分的重要要素

個人的信用評分是由多個要素綜合計算而成的,主要包括以下幾個方面:

- 繳款行為

繳款行為是評定信用評分的關鍵之一。它主要考察個人的還款紀錄,包括是否有延遲還款的情況以及延遲還款的頻率。 - 負債總額

負債總額是指個人目前的債務狀況,包括信用卡的使用率、授信餘額等。銀行會根據您的負債總額來評估您的還款能力和信用風險。 - 負債型態

負債型態指的是貸款的擔保品以及不同類型的貸款,例如循環信用和抵押貸款等。不同型態的貸款對信用評分的影響程度也會有所不同。 - 信用長度

信用長度是指個人與銀行建立信用關係的時間長短。通常來說,信用歷史越長,信用評分越高。 - 新信用申請

新信用申請主要考察個人近期的信用活動,包括金融機構對您的信用查詢次數等。過多的信用查詢可能會對信用評分產生負面影響。

2. 了解信用評分範圍

信用評分的範圍通常從200到800分不等,而與銀行貸款往來所需的最低評分一般為600分以上。若您的信用評分低於此範圍,可能會面臨著較高的貸款利率或無法獲得貸款的情況。

四、信用報告不良紀錄有哪些?解析信用評分低的原因

在了解如何提升信用評分之前,首先要明白造成評分低的常見原因。以下是一些可能導致信用評分下降的因素:

1. 高信用卡額度使用率

高信用卡額度使用率是指您的信用卡餘額接近或達到額度上限。保持信用卡餘額在額度的30%以下是銀行建議的做法,這有助於維持良好的信用評分。因此,如果您的信用卡餘額超過了建議的比例,可能會對您的信用評分造成不利影響。建議儘量減少信用卡餘額,以改善您的信用評分。

2. 近12期內授信金額未降低

若您近12期內的貸款餘額未有所減少,這可能對信用評分造成負面影響。建議您償還部分貸款或盡量減少債務,以改善這一情況,進而提升信用評分。

3. 信用資料不足

信用資料不足可能影響您的信用評分。若您的信用報告僅有學生貸款等少量信用紀錄,建議多樣化您的信用歷史。舉例來說,可以考慮申請一張信用卡或建立其他種類的信用,以增加信用評分的穩定性和可靠性。

4. 近12期內純信用往來金融機構家數過多

近12期內與過多的金融機構有往來可能會被視為信用不穩定的跡象,進而影響信用評分。減少與金融機構的往來可以幫助改善這種情況。建議集中與少數幾家信譽良好的金融機構合作,以確保您的信用紀錄更為穩定。

5. 信用卡持卡時間短

若您的信用卡持卡時間不足三個月,可能被視為信用歷史不足,導致信用評分下降。建議長期持有信用卡,以穩定信用歷史並提升評分。

了解這些造成信用評分低的原因是改善信用評分的第一步。通過針對性地處理這些問題,您可以逐步提升自己的信用評分,從而享受到更多金融服務的便利。

五、如何改善聯徵信用?四招教你提升信用分數

若您的信用評分較低,可以考慮以下改善方法:

1. 降低聯徵查詢次數

過多的聯徵查詢可能對信用評分產生負面影響。因此,在申請貸款或信用卡前,應該慎重考慮,避免過多次查詢聯徵,以免影響信用評分。

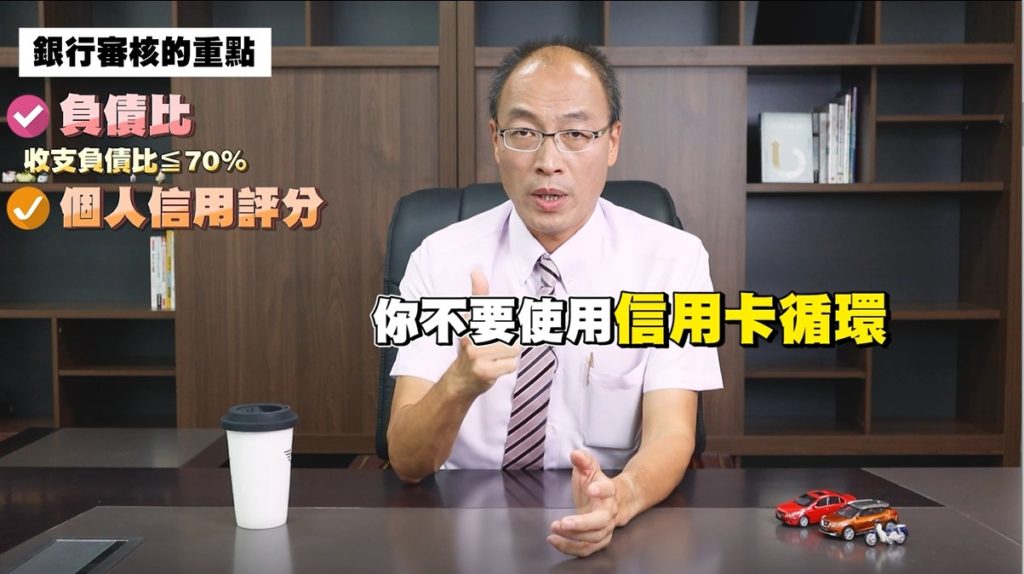

2. 避免動用信用卡循環利息

動用信用卡進行循環貸款會導致高額利息的累積,進而影響信用評分。盡量避免使用信用卡進行循環貸款,以減少對信用評分的不利影響。

3. 不要使用信用卡預借現金

使用信用卡預借現金可能會產生高額的手續費和利息,對信用評分造成負面影響。因此,應該盡量避免以信用卡預借現金方式取得資金,以保持良好的信用評分。

4. 注意貸款、信用卡遲繳

貸款或信用卡的遲繳情況會直接影響信用評分。為了維護良好的信用評分,應該盡量避免貸款或信用卡的遲繳情況,按時還款,確保良好的信用紀錄。

透過以上四招,您可以有效地改善聯徵信用,提升信用分數,從而增加貸款和信用卡申請的成功率,並維護良好的信用紀錄。

六、信用修復最有效就是整合負債!信用瑕疵改善推薦找融資公司

除了上述改善聯徵信用的方式,最有效的方式是償還部分或全部債務。例如,可以考慮通過融資公司辦理貸款,將高利率的短期貸款還清,再以低利率的長期貸款來償還,這樣不僅降低了利息支出,也有助於提升信用評分。

融資公司為何比銀行更適合整合負債,兩因素告訴你

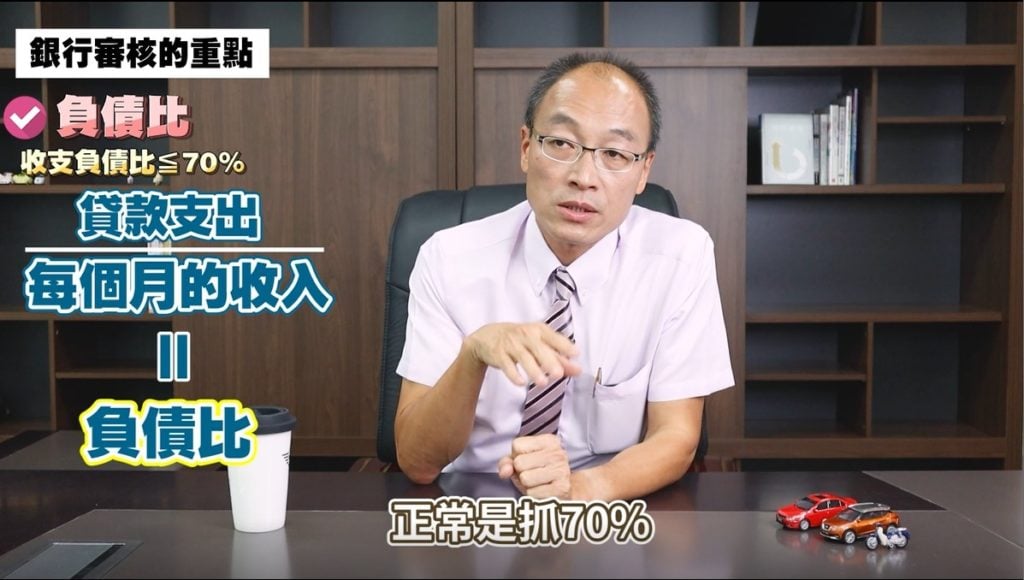

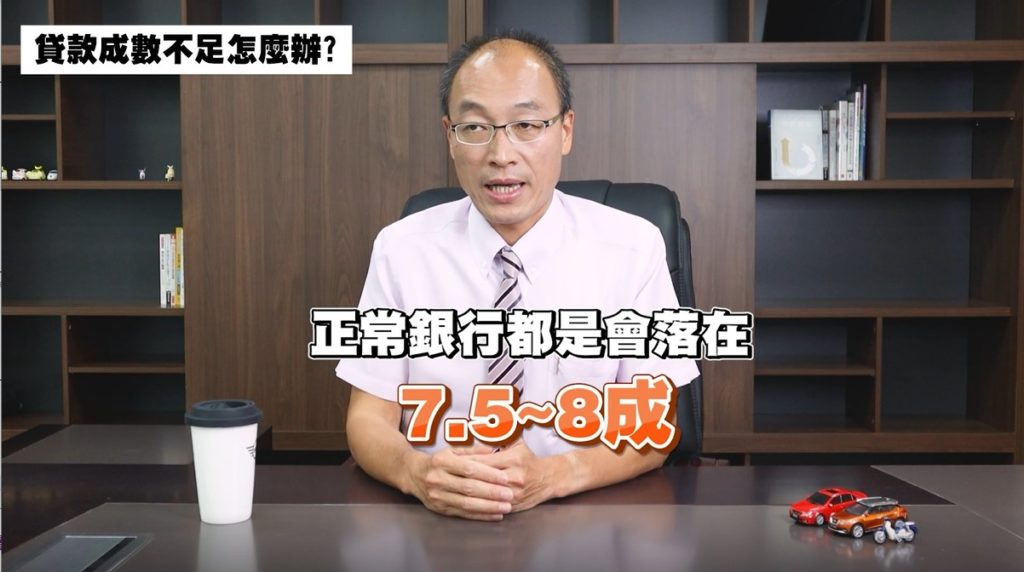

找融資公司而非銀行的主要原因有兩點:第一,銀行貸款主要參考負債比,若太高可能難以獲得有利條件甚至被拒絕。而融資公司僅考慮擔保品價值,更適合整合貸款。

再者,融資公司不上報聯徵,只有減少或清償債務的記錄,不會影響信用評分,免去借錢紀錄對分數的負面影響。因此,選擇融資公司能更輕鬆地處理貸款需求。

信用評分是一個需要長期維護的指標,想提升信用評分需要時間和耐心,但只要採取正確的措施,一定可以逐步提升,良好的信用評分可以為您帶來更多的金融便利和機會。希望這篇文章能幫助您更深入了解信用評分的重要性,以及如何改善自己的信用評分。祝您理財順利,信用無價!